Exemplo De Calculo De Imposto De Renda – O Exemplo De Cálculo De Imposto De Renda é um guia abrangente que ajudará você a entender as alíquotas do IRPF, deduções, isenções e muito mais. Com exemplos práticos e dicas valiosas, você aprenderá a calcular seu imposto de renda corretamente e reduzir sua carga tributária.

Entender o Exemplo De Cálculo De Imposto De Renda é essencial para cumprir suas obrigações fiscais e evitar penalidades. Este guia irá fornecer-lhe o conhecimento necessário para navegar pelo complexo sistema tributário brasileiro.

Cálculo do Imposto de Renda Pessoa Física (IRPF)

O Imposto de Renda Pessoa Física (IRPF) é um tributo federal cobrado sobre os rendimentos recebidos por pessoas físicas residentes no Brasil. O cálculo do IRPF é progressivo, ou seja, quanto maior a renda, maior a alíquota de imposto a ser paga.

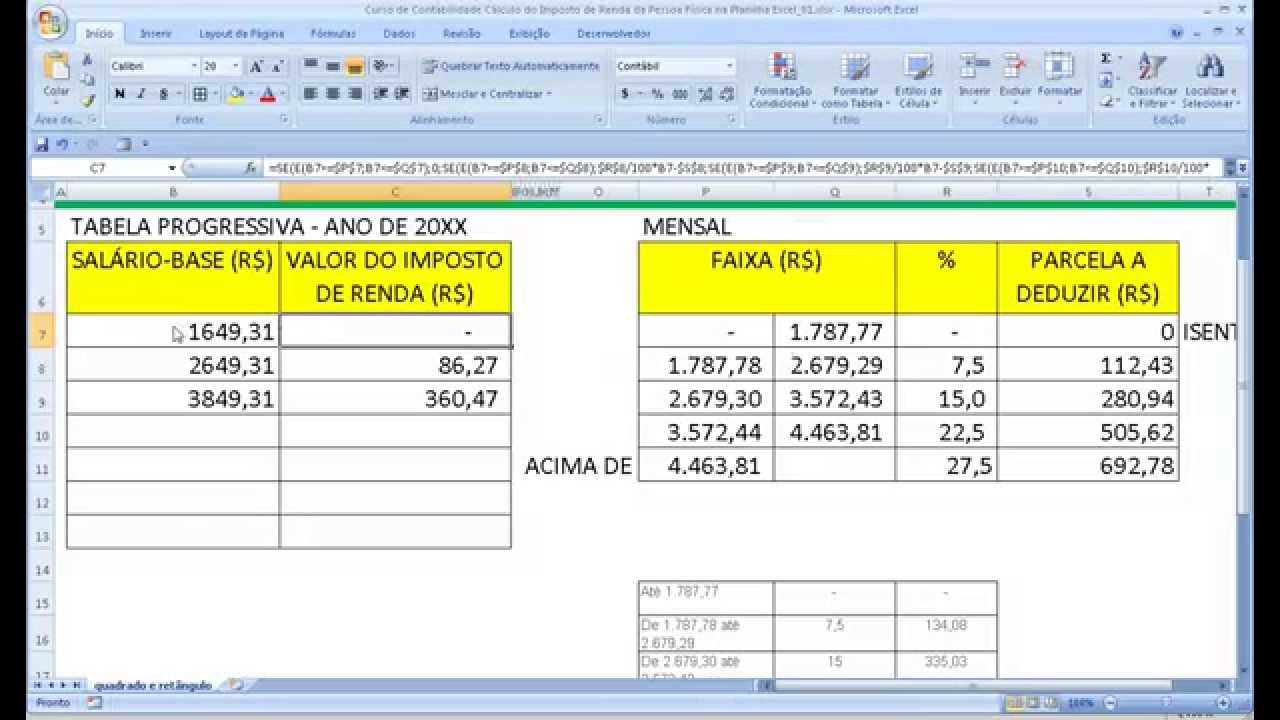

As alíquotas de IRPF são divididas em faixas de renda, conforme tabela abaixo:

| Faixa de Renda | Alíquota | Dedução |

|---|---|---|

| Até R$ 1.903,98 | 0% | R$ 1.903,98 |

| De R$ 1.903,99 a R$ 2.826,65 | 7,5% | R$ 1.428,00 |

| De R$ 2.826,66 a R$ 3.751,05 | 15% | R$ 869,36 |

| De R$ 3.751,06 a R$ 4.664,68 | 22,5% | R$ 702,76 |

| Acima de R$ 4.664,68 | 27,5% | R$ 535,03 |

Para calcular o IRPF, é necessário subtrair a dedução da renda bruta e aplicar a alíquota correspondente à faixa de renda em que o contribuinte se enquadra. O resultado é o valor do imposto devido.

Por exemplo, um contribuinte com renda bruta de R$ 3.000,00 teria o IRPF calculado da seguinte forma:

- Renda bruta: R$ 3.000,00

- Dedução: R$ 1.428,00

- Renda tributável: R$ 1.572,00

- Alíquota: 7,5%

- IRPF: R$ 117,90

Deduções e Isenções no IRPF

As deduções e isenções são mecanismos legais que permitem reduzir a base de cálculo do Imposto de Renda Pessoa Física (IRPF), diminuindo o valor do imposto devido.

Deduções Permitidas

As deduções são gastos e despesas que podem ser abatidos da base de cálculo do IRPF. As principais deduções permitidas são:

- Contribuições para a Previdência Social: Contribuições obrigatórias e facultativas ao INSS.

- Dependentes: Dedução por cada dependente declarado na declaração de IRPF.

- Pensão alimentícia: Valores pagos em pensão alimentícia a ex-cônjuges ou filhos.

- Saúde: Despesas médicas e odontológicas, incluindo consultas, exames, internações e medicamentos.

- Educação: Despesas com mensalidades escolares, cursos e material didático.

Isenções Permitidas

As isenções são rendimentos que não são tributados pelo IRPF. As principais isenções permitidas são:

- Salário-família: Benefício pago a trabalhadores com filhos menores de 14 anos.

- Auxílio-doença: Benefício pago pelo INSS durante o período de afastamento do trabalho por doença.

- Auxílio-acidente: Benefício pago pelo INSS em caso de acidente de trabalho.

- Bolsa de estudo: Valores recebidos como bolsa de estudo, desde que não ultrapassem o limite estabelecido em lei.

- Doações: Doações a entidades filantrópicas, dentro dos limites estabelecidos em lei.

Requisitos e Limites

Cada dedução e isenção possui requisitos específicos e limites que devem ser observados para que possam ser utilizadas. É importante consultar a legislação vigente para obter mais informações sobre esses requisitos e limites.

Exemplo de Cálculo de Deduções

Suponha que um contribuinte tenha contribuído com R$ 2.000,00 para a Previdência Social e tenha dois dependentes. A dedução por dependentes é de R$ 2.275,08 por dependente. Portanto, a dedução total será:

“`Dedução Previdência Social: R$ 2.000,00Dedução Dependentes: R$ 2.275,08 x 2 = R$ 4.550,16Dedução Total: R$ 2.000,00 + R$ 4.550,16 = R$ 6.550,16“`

Declaração do Imposto de Renda: Exemplo De Calculo De Imposto De Renda

A declaração do Imposto de Renda Pessoa Física (IRPF) é obrigatória para todos os cidadãos que se enquadram nos critérios estabelecidos pela Receita Federal. O processo de declaração envolve o preenchimento de um formulário com informações sobre os rendimentos, deduções e isenções do contribuinte.

O prazo para entrega da declaração do IRPF varia de acordo com o tipo de rendimento do contribuinte. Para a maioria dos trabalhadores assalariados, o prazo é até o último dia útil de abril.

Instruções para Preenchimento da Declaração do IRPF

- Acesse o site da Receita Federal (www.gov.br/receitafederal) e baixe o programa Gerador da Declaração (GDIR).

- Instale o programa em seu computador e abra-o.

- Informe seus dados pessoais, como nome, CPF, data de nascimento e endereço.

- Preencha a ficha de rendimentos com todas as informações sobre seus rendimentos do ano anterior.

- Preencha a ficha de deduções com todas as informações sobre suas despesas dedutíveis, como saúde, educação e previdência privada.

- Preencha a ficha de isenções com todas as informações sobre suas isenções, como dependentes e renda isenta.

- Revise cuidadosamente todas as informações antes de enviar a declaração.

- Assine a declaração e envie-a para a Receita Federal.

Dicas para Evitar Erros na Declaração do IRPF

- Verifique se todos os seus rendimentos estão declarados.

- Certifique-se de que todas as suas deduções estão corretas.

- Revise cuidadosamente todas as informações antes de enviar a declaração.

- Assine a declaração antes de enviá-la.

- Guarde uma cópia da declaração para seus registros.

Tributação de Rendimentos Específicos

Os rendimentos específicos são tributados de acordo com regras especiais e alíquotas específicas. Esses rendimentos incluem rendimentos de capital, aluguéis e investimentos.

Rendimentos de Capital

Os rendimentos de capital são tributados à alíquota de 15%. Incluem ganhos com a venda de ações, títulos e outros investimentos. O cálculo do imposto de renda é feito sobre o ganho líquido, que é a diferença entre o valor de venda e o custo de aquisição do investimento.

Exemplo: Um investidor vendeu ações por R$ 10.000,00 e as havia adquirido por R$ 7.000,00. O ganho líquido é de R$ 3.000,00. O imposto de renda devido será de R$ 450,00 (15% de R$ 3.000,00).

Aluguéis

Os rendimentos de aluguéis são tributados à alíquota de 27,5%. O cálculo do imposto de renda é feito sobre o valor bruto do aluguel, sem deduções. O locador é responsável pelo pagamento do imposto.

Exemplo: Um locador recebe R$ 1.000,00 de aluguel. O imposto de renda devido será de R$ 275,00 (27,5% de R$ 1.000,00).

Investimentos, Exemplo De Calculo De Imposto De Renda

Os rendimentos de investimentos são tributados de acordo com a tabela progressiva do IRPF. Incluem juros, dividendos e rendimentos de fundos de investimento. O cálculo do imposto de renda é feito sobre o valor líquido dos rendimentos, após a dedução de despesas permitidas.

Exemplo: Um investidor recebe R$ 1.000,00 de juros sobre um investimento. O imposto de renda devido será de R$ 150,00 (15% de R$ 1.000,00).

Penalidades e Multas no IRPF

O atraso ou a omissão na declaração do Imposto de Renda Pessoa Física (IRPF) pode acarretar penalidades e multas. É importante estar ciente das consequências para evitar problemas com a Receita Federal.

Critérios e Valores das Penalidades e Multas

- Atraso na entrega da declaração:Multa de 1% ao mês-calendário ou fração de atraso, incidente sobre o imposto devido, limitada a 20%.

- Falta de entrega da declaração:Multa de R$ 165,74 por mês-calendário ou fração de atraso, até o limite de R$ 2.100,48.

- Declaração com omissão de rendimentos:Multa de 75% sobre o imposto devido sobre os rendimentos omitidos.

- Declaração com informações falsas:Multa de 150% sobre o imposto devido sobre os rendimentos informados incorretamente.

Dicas para Evitar Penalidades e Multas no IRPF

Para evitar penalidades e multas, é recomendável:

- Entregar a declaração dentro do prazo estabelecido pela Receita Federal.

- Declarar todos os rendimentos recebidos no ano-base.

- Preencher a declaração com atenção e cuidado, evitando erros.

- Utilizar os serviços de um contador ou consultor fiscal para auxiliar na preparação da declaração.

- Manter os comprovantes de rendimentos e despesas para comprovar as informações declaradas.

Em resumo, o Exemplo De Cálculo De Imposto De Renda é uma ferramenta valiosa para ajudá-lo a entender e calcular com precisão seu imposto de renda. Seguindo as orientações fornecidas neste guia, você pode otimizar suas deduções e isenções, reduzir sua carga tributária e evitar penalidades.

Lembre-se de que as leis tributárias estão sujeitas a alterações, portanto, é importante manter-se atualizado sobre as últimas mudanças. Ao se manter informado, você pode garantir que está cumprindo suas obrigações fiscais e aproveitando todos os benefícios disponíveis.